10月10日,宁波健世科技登陆港股,开盘价达28.00港元/股。该公司曾获高瓴资本、辰德资本、春华资本等多家知名机构融资。目前,该公司估值达13.64亿美元。如按此计算,参与投资健世科技的机构收益率最高近10倍。

10月10日,宁波健世科技登陆港股,开盘价达28.00港元/股。该公司曾获高瓴资本、辰德资本、春华资本等多家知名机构融资。目前,该公司估值达13.64亿美元。如按此计算,参与投资健世科技的机构收益率最高近10倍。

健世科技表示,将在适当时间进行A股发行及上市,目前已获中国证监会宁波证监局受理。

三次冲击上市

10月10日,宁波健世科技股份有限公司(后称“健世科技”)正式登陆港交所,开盘价报28.00港元/股。

根据此前配售结果公告,健世科技全球发售股份807.64万股H股,其中香港发售约占10%,国际发售约占90%,公司发售价为每股发售股份27.8港元。

健世科技成立于2011年11月,是一家医疗器械公司,致力于开发用于治疗结构性心脏病(包括尖瓣疾病、主动脉瓣疾病、二尖瓣疾病及心力衰竭等)的介入产品。2021年6月、12月健世科技曾两次向港交所主板递交招股文件,但均因到期而失效。

此前公司招股书显示,主要受人口老龄化推动,结构性心脏病在中国及世界范围内的患病率不断攀升。瓣膜性心脏病是最常见的结构性心脏病。根据弗若斯特沙利文的资料,2021年全球有约2.214亿名瓣膜性心脏病患者,中国约有3750万名患者。结构性心脏病的患病率高,但安全有效的治疗方法却寥寥无几。

健世科技在招股书中称,公司开发了一系列用于治疗结构性心脏病的产品,包括中国仅有的已知正处于临床试验阶段的经导管三尖瓣置换在研产品LuX-Valve,针对重度主动脉瓣返流而设计的核心产品Ken-Valve, 两款产品预计分别于2023年上半年和2024年上半年上市。此外,针对不同类型瓣膜疾病及心力衰竭,公司正在开发另外八款具备先进技术的在研产品。

值得注意的是,健世科技还表示,公司将在全球发售后适当时间进行A股发行及上市,目前已就A股上市前辅导提交登记申请,2022年7月已获中国证监会宁波证监局受理。

最高收益近10倍

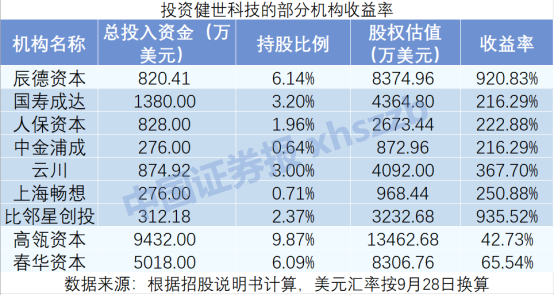

2011年成立以来,健世科技先后获得高瓴资本、春华资本、中金公司、国寿大健康、比邻星创投、辰德资本等专业投资机构融资。

2021年4月,健世科技启动C轮融资,获高瓴资本、春华资本等多家知名机构共1.64亿美元战略融资。

值得注意的是,早在B轮融资阶段,高瓴资本旗下的珠海屿恒,春华资本旗下的秋实兴德便已参与,分别累计投资1.4亿元人民币和1.1亿元人民币。

从目前的股权架构来看,IPO前高瓴持有4036.81万股,占公司股份9.87%,为最大机构投资方;辰德资本和春华资本分别持有6.14%和6.09%的公司股份。

值得一提的是,2021年年初股权融资中,健世科技估值22.5亿元;2021年C轮融资后,健世科技估值达13.64亿美元,约合人民币98.66亿元(按9月28日汇率计算)。也就是说,仅仅三个月,健世科技估值就涨超430%。

若按C轮融资后的最新估值计算,比邻星创投和辰德资本的收益率近10倍,云川收益率超3倍,中金浦成、国寿成达、上海畅想等收益率超2倍。入场较晚的高瓴资本和春华资本的收益率也超40%。

但需要注意的是,虽有诸多机构加持,由于健世科技尚未有产品实现商业化,该公司自成立以来一直处于亏损状态。据申请书,2020年、2021年及2022年前6个月,健世科技分别亏损2.99亿元、5.01亿元和0.74亿元。

上述同期,健世科技研发费用分别为1.71亿元、2.65亿元和0.85亿元;行政开支分别为1.31亿元、2.39亿元和0.41亿元。

健世科技还指出,随着未来产品商业化逐步推进,该公司将继续产生更大开支,短期内或难以实现盈利,而倘若在研产品无法完成临床试验、无法取得监管批准或不具备商业可行性,将使健世科技进一步面临亏损。

编辑:张晶

来源:中国证券报·中证网 作者:王宇露 赵若帆

<上一篇 股价翻倍后回落 港股天臣控股表现强势