6月16日,天齐锂业通过港交所上市聆讯。业内人士称,天齐锂业此次募集金额约合15亿美元,有望成港股今年以来规模最大IPO,预计6月29日确定发行的价格区间,7月6日完成发行定价,最终于7月13日正式登陆港股。

距锂矿巨头天齐锂业港股上市越来越近,投资者对于其战略投资者猜想不断。

6月24日,天齐锂业刚公告,子公司成都天齐与德方纳米签署碳酸锂长期供货合同。6月27日晚德方纳米就宣布,拟使用自有资金不超过1.6亿美元作为基石投资者参与认购天齐锂业在香港联合交易所的首次公开发行股份。

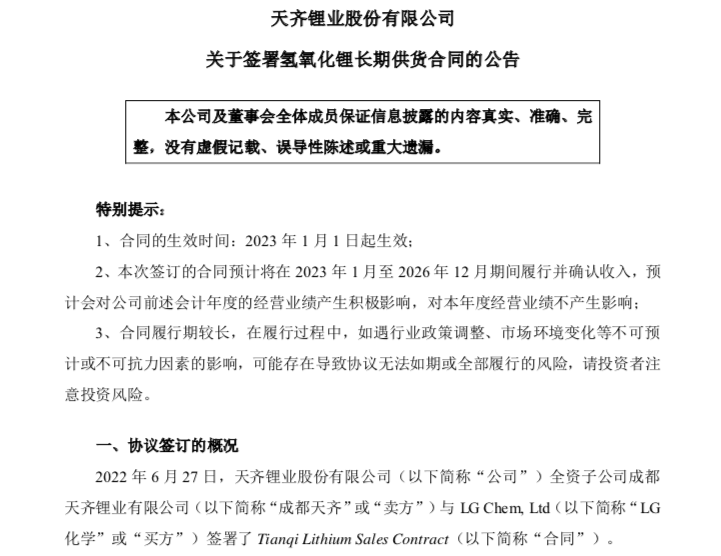

值得注意的是,同日,天齐锂业公告称,子公司成都天齐与LG化学签署了氢氧化锂长期供货合同。股吧里投资者纷纷猜测:“大概率也要参与H股发行”。

此前,还有市场消息称,特斯拉也将参与天齐锂业H股IPO认购。

中国证券报记者发现,今年以来,天齐锂业频频与下游进行深度“绑定”,与LG化学、德方纳米、中创新航签署供应合同。

4天揽两大长单

战略投资者陆续登场

6月27日晚,德方纳米公告称,公司拟使用自有资金不超过1.6亿美元作为基石投资者参与认购天齐锂业在香港联合交易所的首次公开发行股份,并与天齐锂业、摩根士丹利亚洲有限公司、中国国际金融香港证券有限公司及招银国际融资有限公司共同签署《基石投资协议》。

德方纳米表示,天齐锂业是中国和全球领先的锂电新能源核心材料供应商,也是公司原材料锂源的主要供应商之一。此次参与认购,将对公司实现“全球领先的新能源材料解决方案提供商”的战略目标具有积极意义。

值得注意的是,6月24日晚,天齐锂业宣布,全资子公司成都天齐与德方纳米签署了碳酸锂长期供货合同,在2022年7月至2024年12月由卖方根据买方需求分批次交付。销售单价按照双方约定的定价机制执行。同时表示,允许在合同约定的年度总供货量出现20%下浮偏离。

6月27日,德方纳米宣布将作为基石投资者参与天齐锂业港股发行认购的同一天,天齐锂业发布公告称,公司全资子公司成都天齐与LG化学签署了合同。约定自2023年1月1日起至2026年12月31日,成都天齐按照合同约定的供货数量分批次向LG化学销售单水氢氧化锂,销售单价按照双方约定的定价机制执行。

有投资者表示,按照之前与德方纳米的“套路”,LG化学大概率也会参与天齐锂业H股发行。

LG化学作为全球动力电池第一梯队厂商,早已位列天齐锂业“朋友圈”。根据SNE Research的数据,2021年LG化学以21.5%的市场份额位居全球动力电池第二。

天齐锂业透露,LG化学与公司建立了良好的长期业务合作伙伴关系,2019 年至2021年,LG化学与公司的累计交易金额占公司近三年销售总额的1.57%。

中国证券报记者发现,今年以来,天齐锂业频频与下游进行深度“绑定”,除LG化学、德方纳米外,往前追溯,5月9日,天齐锂业宣布,与中创新航签署了《战略合作伙伴协议》;公司全资子公司成都天齐与中创新航签署了《碳酸锂供应框架协议》。

第二家“A+H”两地上市的

国内锂业巨头

6月16日,天齐锂业通过港交所上市聆讯。6月22日,天齐锂业公告称,公司董事会审议通过《关于确定H股全球发售(香港公开发售及国际配售)及在香港联交所上市的议案》,公司拟进行的H股全球发售及在香港联交所上市等相关事项。

业内人士称,天齐锂业此次募集金额约合15亿美元,有望成港股今年以来规模最大IPO,预计6月29日确定发行的价格区间,7月6日完成发行定价,最终于7月13日正式登陆港股。

据聆讯后资料集,天齐锂业拟将上市募集资金用于偿还SQM(智利化工矿业公司)债务的未偿还余额及相关交易费、安居工厂一期建设投资、营运资金及一般公司用途。

截至2022年6月10日,天齐锂业的SQM债务尚未偿本金总额约11.3亿美元,计划使用此次募集资金悉数偿还。业内人士认为此举将使天齐锂业债务问题迎刃而解,助力其轻装上阵。

自发行获得证监会批复后,天齐锂业股价一路“扶摇直上”,东方财富数据显示,6月2日至6月27日,公司股价涨幅超31%。受益于多重利好,近一个半月天齐锂业股价成功实现“V”型反转,实现翻倍,6月27日收盘报125.66元/股,总市值为1856亿元。

编辑:王寅

来源:中国证券报·中证网 作者:李嫒嫒