作别万科5年之后,已经71岁的王石再度向资本市场进军。4月8日晚间,由王石作为发起人的深石收购企业有限公司(简称“深石收购企业”)向港交所递交招股书。根据招股书,深石收购企业为一家新注册成立为开曼群岛获豁免有限公司的特殊目的收购公司,旨在与一家或多家企业进行合并、股份交换、资产收购、股份购买、重组或类似的业务合并,即“SPAC”。

对于管理团队,深石收购企业在招股书中颇为自信地表示:“凭借团队在全球重点行业建立的广泛、深厚的人脉网络,预期将利用团队的能力,发现、收购并经营旨在公开市场实现长期成功的企业,从而为股东带来可观回报。”

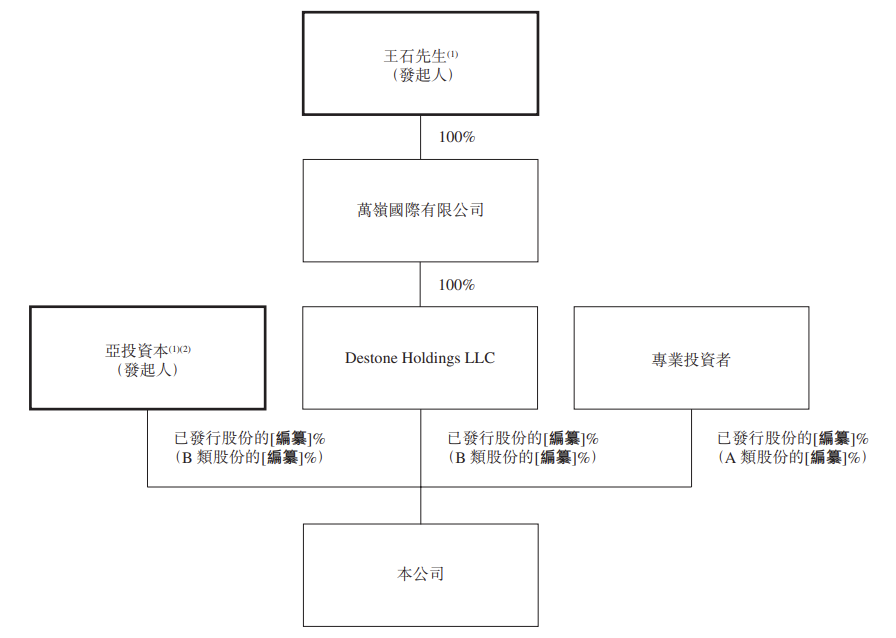

深石收购企业股权架构

来源:招股书

从股权结构看,截至公告日,Destone Holdings LLC(王石全资拥有的万岭国际有限公司的全资附属公司)持有深石收购65%的B类股份,余下35%的B类股份由亚投资本持有。

新能源车为投资主线之一

对于深石收购企业未来的投资方向,招股书披露,拟专注于绿色技术以及环保消费品和服务两条主线的投资。

其中,绿色技术包括但不限于城市科技、智能城市、房地产科技、电动汽车(EV)、清洁能源、物联网、自动化、智能制造等;环保消费品与服务包括但不限于数字服务、健身与娱乐、运动娱乐、服装、食品与饮品等领域。

值得关注的是,鉴于SPAC公司的特殊性,招股书提到,深石收购企业至今并无从事任何业务,自成立以来,仅进行组织活动及筹备所必需的活动。此外,公司目前并未选择任何潜在特殊目的收购公司并购目标。

财务数据方面,由2021年5月31日(注册成立日期)至2021年12月31日,深石收购于该期间的收入为零,公司产生开支338.87万港元。截至2021年12月31日,公司的负债净额为320万港元。

资本大佬纷纷入局SPAC

值得关注的是,此次王石选择的SPAC上市融资模式,与传统的IPO及“借壳”不同,其组建形式为由投资方自己“造壳”进行上市。公司存在的目的就是寻找合适的标的,然后与标的公司合并,并且帮助标的公司上市。

进入2022年,港交所正式引入SPAC制度,并迅速吸引了诸多资本大佬的入局。截至目前,已经有12家SPAC向港交所递交了上市申请表。这些SPAC公司的发起人包括阿里巴巴前CEO卫哲、李宁公司的老板李宁、“赌王”之子何猷龙、李嘉诚次子李泽楷等。此外,招银国际、春华资本、农银国际、泰欣资本等知名机构也参与其中。

SPAC上市机制为急于上市或不符合传统IPO要求的企业提供了更快捷、廉价的上市方式,对发起人而言亦获利颇丰,因此在美国华尔街风靡一时。美国资讯公司SPAC Analytics数据显示,截至2021年12月底,美国2021年有610家企业通过SPAC上市,融资额超过1610亿美元,占到美国市场新股发行的64%。

不过,与美国的SPAC上市机制相比,港交所SPAC上市的门槛要高出不少,其宗旨为“重质不重量”。香港特区政府财政司司长陈茂波曾表示,在港推行SPAC机制的目的为增加新集资渠道,同时不减弱对投资者的保护,所设门槛比美股更严。

编辑:曹帅

来源:中国证券报·中证网 作者:齐金钊

<上一篇 知乎正式向港交所递交招股书 将完成港股双重主要上市

下一篇>已是最后一篇

相关推荐

- 中升控股二手车业务成为新的增长点 重申“买入”评级

- 中信证券3月18日发布公告:给予中升控股“买入”评级目标价89.00港元公司2021年归母净利润83.3亿元,同比+50.3%,业绩超出预期。公司新车销售结构优化,且受益于供给偏紧,新车毛利提升。

- 个股研究 中信证券 中国电信 中升控股 0